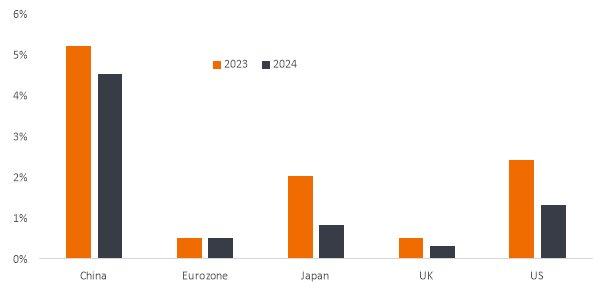

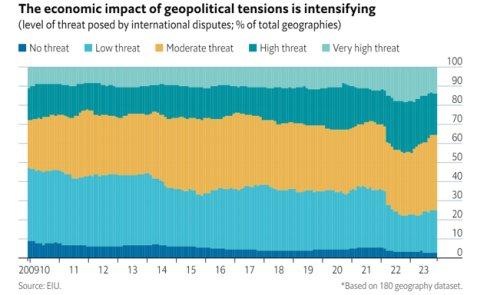

Dank starken Verbraucherausgaben schrumpfte die US-Wirtschaft 2023 nicht. Doch wie stabil ist der US-Konsument? Investoren preisen Zinssenkungen ein, obwohl die Zentralbanken weiterhin wachsam gegenüber einer hartnäckigen Inflation sind, wodurch die Zinssätze länger hoch bleiben könnten. Die Chancen für eine sanfte Landung sind nach wie vor gering Gegen Ende 2023 konnten viele Anlageklassen eine starke Performance […]

continue reading