- Deutliche Erholung bei Automotive Technologies und starkes Wachstum in China treiben Umsatz der Gruppe um währungsbereinigt 11,2 Prozent

- Skaleneffekte führen zu außerordentlich starker EBIT-Marge vor Sondereffekten von 11,3 Prozent (Vorjahr: 6,5 Prozent)

- Free Cash Flow vor M&A-Aktivitäten mit 130 Millionen Euro trotz höherer Auszahlungen für Restrukturierungen auf Niveau des Vorjahrs (137 Millionen Euro)

- Prognose für das Geschäftsjahr 2021 nach oben angepasst

Der weltweit tätige Automobil- und Industriezulieferer Schaeffler hat heute seine Zwischenmitteilung für die ersten drei Monate des Jahres 2021 vorgelegt. Im Berichtszeitraum lag der Umsatz der Schaeffler Gruppe bei 3.560 Millionen Euro (Vorjahr: 3.281 Millionen Euro). Der währungsbereinigte Anstieg um 11,2 Prozent ist vor allem auf die deutliche Erholung der Sparte Automotive Technologies zurückzuführen, nachdem die Umsatzentwicklung in der Vorjahresperiode aufgrund der Coronavirus-Pandemie durch eine stark rückläufige Automobilproduktion belastet war. Die Umsatzerlöse der Sparten Automotive Aftermarket und Industrial stiegen währungsbereinigt im Vergleich zum Vorjahresquartal um 4,0 Prozent beziehungsweise 3,9 Prozent an.

Insgesamt stiegen die Umsatzerlöse im ersten Quartal in den Regionen Greater China, Asien/Pazifik und Americas teils stark an. In Europa stagnierte der Umsatz und blieb mit einem Rückgang um währungsbereinigt 0,6 Prozent leicht unter dem Wert des Vorjahres. In der Region Greater China betrug das währungsbereinigte Umsatzwachstum 57,1 Prozent, in Asien/Pazifik 12,2 Prozent und in der Region Americas 6,7 Prozent.

Die Schaeffler Gruppe erzielte in den ersten drei Monaten ein EBIT vor Sondereffekten in Höhe von 403 Millionen Euro (Vorjahr: 212 Millionen Euro). Dies entspricht einer EBIT-Marge vor Sondereffekten von 11,3 Prozent (Vorjahr: 6,5 Prozent). Die Verbesserung gegenüber dem Vorjahr ist im Wesentlichen auf Skaleneffekte zurückzuführen. Zudem zeigen die strukturellen Maßnahmen, die in den vergangenen Jahren eingeleitet wurden, zunehmend Wirkung.

Das Ergebnis im Berichtszeitraum war durch Sondereffekte in Höhe von 15 Millionen Euro belastet (Vorjahr: 302 Millionen Euro). Das EBIT betrug 388 Millionen Euro (Vorjahr: minus 90 Millionen Euro). Hierin enthalten sind Aufwendungen für Restrukturierungen im Rahmen der divisionalen Teilprogramme der Roadmap 2025.

Automotive Technologies wächst stark besonders in Greater China

Die Sparte Automotive Technologies erzielte während der ersten drei Monate Umsatzerlöse in Höhe von 2.281 Millionen Euro (Vorjahr: 2.008 Millionen Euro). Währungsbereinigt stieg der Umsatz im Vergleich zum Vorjahr volumenbedingt um 15,8 Prozent. Das Umsatzwachstum ist besonders auf die Unternehmensbereiche Getriebesysteme und E-Mobilität zurückzuführen. Der Unternehmensbereich E-Mobilität konnte im Vergleich zum Vorjahreszeitraum einen währungsbereinigten Umsatzzuwachs um 26,5 Prozent erreichen, der Umsatz des Unternehmensbereichs Getriebesysteme stieg währungsbereinigt um 18,5 Prozent. Trotz eines hohen Niveaus im Vergleichszeitraum des Vorjahres in der Region Greater China konnte eine Outperformance der globalen Automobilproduktion von 1,8 Prozentpunkten erreicht werden.

In der Region Greater China betrug das Umsatzwachstum auf währungsbereinigter Basis 74,3 Prozent und lieferte damit einen maßgeblichen Anteil zum positiven Gesamtergebnis der Sparte Automotive Technologies.

In den ersten drei Monaten wurde ein EBIT vor Sondereffekten in Höhe von 246 Millionen Euro (Vorjahr: 47 Millionen Euro) erzielt. Die EBIT-Marge vor Sondereffekten lag im selben Zeitraum bei 10,8 Prozent und somit deutlich über dem Vorjahreswert von 2,3 Prozent. Die außerordentlich starke EBIT-Marge vor Sondereffekten im Berichtszeitraum war maßgeblich auf Skaleneffekte zurückzuführen. Zudem wirkten sich die eingeleiteten strukturellen Maßnahmen positiv aus.

Automotive Aftermarket mit hohem Umsatzwachstum außerhalb Europas

Die Sparte Automotive Aftermarket verzeichnete im Berichtszeitraum einen Umsatz in Höhe von 444 Millionen Euro (Vorjahr: 446 Millionen Euro), was auf währungsbereinigter Basis einem Umsatzwachstum um 4,0 Prozent entspricht.

In allen Regionen entwickelten sich die Umsätze deutlich positiv, mit Ausnahme der umsatzstärksten Region Europa, in der die Umsatzentwicklung heterogen verlief und die im Ergebnis auf währungsbereinigter Basis einen Rückgang um 3,1 Prozent verzeichnete. In der Region Greater China war der Umsatzanstieg um 73,8 Prozent auf währungsbereinigter Basis insbesondere auf eine Erholung des Independent Aftermarket-Geschäfts zurückzuführen. Zudem wirkte sich die Ausweitung des E-Commerce-Geschäfts positiv auf die Umsatzentwicklung aus.

Auf dieser Basis betrug das EBIT vor Sondereffekten 57 Millionen Euro (Vorjahr: 77 Millionen Euro). Dies entspricht einer EBIT-Marge vor Sondereffekten von 12,9 Prozent (Vorjahr: 17,2 Prozent). Der Rückgang im Vergleich zum Vorjahr ist dabei im Wesentlichen auf gestiegene Produktkosten zurückzuführen. Darüber hinaus wirkten planmäßig anfallende Kosten durch die Inbetriebnahme des Montage- und Verpackungszentrums in Halle (Saale) ergebnismindernd.

Industrial mit deutlich verbesserter EBIT-Marge

Die Sparte Industrial erzielte im ersten Quartal Umsatzerlöse in Höhe von 836 Millionen Euro (Vorjahr: 827 Millionen Euro) was auf währungsbereinigter Basis einem Umsatzwachstum um 3,9 Prozent entspricht.

Trotz eines lediglich stabilen Umsatzverlaufs in der Region Americas und Umsatzrückgängen in der Region Europa, konnte durch einen volumenbedingten Anstieg in den Regionen Greater China und Asien/Pazifik ein leichtes Wachstum im Vergleich zum Vorjahresquartal erzielt werden. In der Region Greater China stiegen die Umsätze währungsbereinigt um 27,1 Prozent. Die gute Entwicklung ist vor allem auf die Geschäftslage in den Sektorclustern Wind und Power Transmission zurückzuführen. Die Umsatzentwicklung in Europa war nach wie vor durch die Auswirkungen der Coronavirus-Pandemie geprägt und auf währungsbereinigter Basis mit minus 7,3 Prozent gegenüber dem Vorjahreswert rückläufig.

Die Sparte Industrial erzielte in den ersten drei Monaten ein EBIT vor Sondereffekten in Höhe von rund 99 Millionen Euro (Vorjahr: 88 Millionen Euro), was einer EBIT-Marge vor Sondereffekten von 11,9 Prozent entspricht (Vorjahr: 10,7 Prozent). Die positive Margenentwicklung ist im Wesentlichen auf die strukturellen Maßnahmen zurückzuführen, die im vergangenen Jahr eingeleitet wurden.

Starker Free Cash Flow

Der Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten betrug trotz hoher Auszahlungen für Strukturmaßnahmen im ersten Quartal 130 Millionen Euro und lag somit auf dem Niveau des Vorjahrs (137 Millionen Euro). Die Free Cash Flow Conversion lag bei 0,3, die Reinvestitionsrate lag in den ersten drei Monaten bei 0,5.

Dr. Klaus Patzak, Finanzvorstand der Schaeffler AG, sagte: „Die Schaeffler Gruppe hat im ersten Quartal 2021 ein starkes Ergebnis geliefert. Die strenge Kosten- und Kapitaldisziplin der letzten Monate zahlt sich weiter aus. Aus der deutlichen Belebung der Geschäftsaktivitäten resultierten Skaleneffekte, die einen wesentlichen Beitrag zur starken EBIT-Marge vor Sondereffekten und zur guten Cash Flow Entwicklung geleistet haben.“

Das den Anteilseignern zuzurechnende Konzernergebnis vor Sondereffekten stieg in den ersten drei Monaten 2021 im Vergleich zum Vorjahreszeitraum deutlich auf 247 Millionen Euro (Vorjahr: 101 Millionen Euro). Das Konzernergebnis betrug 235 Millionen Euro (Vorjahr: minus 186 Millionen Euro). Das Ergebnis je Vorzugsaktie belief sich damit auf 0,35 Euro (Vorjahr: minus 0,28 Euro).

Die Netto-Finanzschulden reduzierten sich zum 31. März 2021 auf 2.176 Millionen Euro. Das Gearing-Ratio, also das Verhältnis von Netto-Finanzschulden zu Eigenkapital, reduzierte sich auf rund 85 Prozent (31. Dezember 2020: rund 114 Prozent). Der Verschuldungsgrad sank per Ende März auf 1,1x (Ende Dezember 2020: 1,3x). Zum Stichtag beschäftigte der Konzern 83.937 Mitarbeiterinnen und Mitarbeiter.

Prognose für 2021 angehoben

Die Schaeffler Gruppe hat ihre Prognose für das Geschäftsjahr 2021 angehoben und rechnet nunmehr mit einem währungsbereinigten Umsatzwachstum von mehr als 10 Prozent (bisher mehr als 7 Prozent). Dieser Wert basiert insbesondere auf einer angehobenen Markteinschätzung für das globale Wachstum der Produktion von Pkw und leichten Nutzfahrzeugen. Die Schaeffler Gruppe rechnet aktuell mit einem Anstieg der globalen Produktion von Pkw und leichten Nutzfahrzeugen um rund 10 Prozent auf 82 Millionen produzierte Fahrzeuge. Die Markteinschätzungen für die Sparte Automotive Aftermarket gelten im Wesentlichen unverändert. Für die Sparte Industrial wird eine verbesserte Markteinschätzung angenommen.

Auf dieser Basis geht das Unternehmen davon aus, im Geschäftsjahr 2021 eine EBIT-Marge vor Sondereffekten in Höhe von 7 bis 9 Prozent (bisher 6 bis 8 Prozent) zu erzielen.

Für das Geschäftsjahr 2021 erwartet die Schaeffler Gruppe nun zudem einen gegenüber dem Vorjahr verringerten Free Cash Flow vor Ein- und Auszahlungen für M&A-Aktivitäten in Höhe von über 300 Millionen Euro (bisher: rund 100 Millionen Euro).

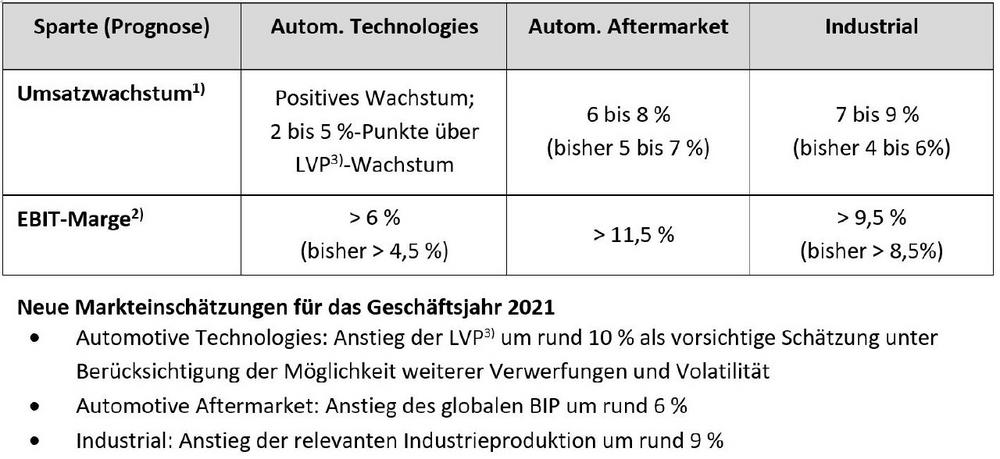

Für die drei Sparten wurde die Prognose mit Wirkung vom 11. Mai 2021 – wie folgt – angepasst: siehe Bild

Klaus Rosenfeld, Vorsitzender des Vorstands der Schaeffler AG, sagte: „Das starke erste Quartal 2021 versetzt uns in die Lage, unsere Prognose für das laufende Jahr 2021 trotz der bestehenden Unwägbarkeiten nach oben anzupassen. Dabei hilft uns, dass die eingeleiteten strukturellen Maßnahmen Wirkung zeigen. Trotz der Erholungstendenzen bleiben wir weiter vorsichtig. Mit unserer Roadmap 2025 sind wir strategisch gut aufgestellt, um Wachstumspotentiale in Zukunftsfeldern zu realisieren.“

Zukunftsgerichtete Aussagen und Prognosen

Bei bestimmten Aussagen in dieser Pressemitteilung handelt es sich um zukunftsgerichtete Aussagen. Zukunftsgerichtete Aussagen sind naturgemäß mit einer Reihe von Risiken, Unwägbarkeiten und Annahmen verbunden, die dazu führen können, dass die tatsächlichen Ergebnisse oder Entwicklungen von den in den zukunftsgerichteten Aussagen angegebenen oder implizierten Ergebnissen oder Entwicklungen in wesentlicher Hinsicht abweichen. Diese Risiken, Unwägbarkeiten und Annahmen können sich nachteilig auf das Ergebnis und die finanziellen Folgen der in diesem Dokument beschriebenen Vorhaben und Entwicklungen auswirken. Es besteht keinerlei Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, zukünftiger Entwicklungen oder aus sonstigen Gründen durch öffentliche Bekanntmachung zu aktualisieren oder zu ändern. Die Empfänger dieser Pressemitteilung sollten nicht in unverhältnismäßiger Weise auf zukunftsgerichtete Aussagen vertrauen, die ausschließlich den Stand zum Datum dieser Pressemitteilung widerspiegeln. In dieser Pressemitteilung enthaltene Aussagen über Trends oder Entwicklungen in der Vergangenheit sollten nicht als Aussagen dahingehend betrachtet werden, dass sich diese Trends und Entwicklungen in der Zukunft fortsetzen. Die vorstehend aufgeführten Warnhinweise sind im Zusammenhang mit späteren mündlichen oder schriftlichen zukunftsgerichteten Aussagen von Schaeffler oder in deren Namen handelnden Personen zu betrachten.

1) währungsbereinigt; 2) vor Sondereffekten; 3) LVP: Globale Produktion von Pkw und leichten Nutzfahrzeugen.

Schaeffler Gruppe – We pioneer motion

Seit über 70 Jahren treibt die Schaeffler Gruppe als ein weltweit führender Automobil- und Industriezulieferer zukunftsweisende Erfindungen und Entwicklungen in den Bereichen Bewegung und Mobilität voran. Mit innovativen Technologien, Produkten und Services in den Feldern CO₂-effiziente Antriebe, Elektromobilität, Industrie 4.0, Digitalisierung und erneuerbare Energien ist das Unternehmen ein verlässlicher Partner, um Bewegung und Mobilität effizienter, intelligenter und nachhaltiger zu machen. Das Technologieunternehmen produziert Präzisionskomponenten und Systeme für Antriebsstrang und Fahrwerk sowie Wälz- und Gleitlagerlösungen für eine Vielzahl von Industrieanwendungen. Im Jahr 2020 erwirtschaftete die Unternehmensgruppe einen Umsatz von rund 12,6 Milliarden Euro. Mit zirka 83.900 Mitarbeitenden ist die Schaeffler Gruppe eines der weltweit größten Familienunternehmen. Mit mehr als 1.900 Patentanmeldungen belegte Schaeffler im Jahr 2020 laut DPMA (Deutsches Patent- und Markenamt) Platz zwei im Ranking der innovationsstärksten Unternehmen Deutschlands.

Schaeffler AG

Industriestraße 1-3

91074 Herzogenaurach

Telefon: +49 (9132) 82-0

Telefax: +49 (9132) 82-3584

http://www.schaeffler-group.com

Kommunikation Finanzen

Telefon: +49 (9132) 82-5000

E-Mail: presse@schaeffler.com

Leiter Finanzkommunikation und Öffentlichkeitsarbeit

Telefon: +49 (9132) 825000

E-Mail: presse@schaeffler.com

Leiterin Investor Relations

Telefon: +49 (9132) 82-4440

E-Mail: ir@schaeffler.com

Investor Relations

Telefon: +49 (9132) 82-4440

E-Mail: ir@schaeffler.com

![]()