- Konjunkturelle Erholung der chinesischen Wirtschaft sendet Wachstumsimpulse in die ganze Asien-Pazifik-Region

- Sparquote stark angestiegen: Nachholbedarf bei Reisen und Dienstleistungen

- Asiatische Aktien bieten eine gute Diversifikation für das Portfolio

Der Einbruch der chinesischen Wirtschaft im Zuge der anhaltenden Lockdowns bis in den Spätherbst, gefolgt vom massiven Infektionsanstieg im Dezember, ließ die ohnehin gebeutelten Aktienkurse in Fernost weiter leiden. Pünktlich zum kürzlich begonnenen „Jahr des Hasen“, das für Ruhe, Besinnlichkeit und Langlebigkeit stehen soll, stehen die Zeichen in China nun wieder auf Wachstum. „Wir erwarten für 2023 eine konjunkturelle Erholung in China“, erklärt Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management. Vor allem der Dienstleistungs- und Tourismussektor dürfte davon in den nächsten Monaten profitieren. Das Wirtschaftswachstum und damit die Gewinnaussichten der Unternehmen der Region haben laut dem Ökonomen das Potenzial, die Erwartungen an den Märkten zu übertreffen. Dies dürfte Aktien der gesamten Asien-Pazifik-Region beflügeln und damit einen Abschwung in den USA oder in Europa kompensieren.

Wirtschaft erholt sich nach überstandener erster Infektionswelle

Wie stark sich Lockdowns und Masseninfektionen auf die Wirtschaft Chinas ausgewirkt haben, zeigt der Blick auf das Bruttoinlandsprodukt (BIP): 2022 fiel das BIP gegenüber dem Vorjahr um 2,9 Prozent. Chinas Schwäche belastete die Exportdynamik der ganzen Region: Ab Mitte 2022 waren die Exporte der asiatischen Handelspartner nach China im Jahresvergleich rückläufig.

Inzwischen deutet aber Vieles darauf hin, dass die meisten Provinzen und Städte die Post-Öffnungs-Infektionswelle überstanden haben und sich die Wirtschaftstätigkeit zu erholen beginnt. So haben sich bis Mitte Januar die Passagierströme in den U-Bahnen in Peking und Shanghai auf 60 bis 70 Prozent gegenüber dem Niveau vor COVID erholt. In Shenzhen wurde sogar das Niveau vor der Pandemie überschritten.

Für die anziehende chinesische Konjunktur sieht Tilmann Galler vor allem eine Ursache: „Vergleichbar mit den USA und Europa vor 18 Monaten besteht heute in China ein erheblicher Nachholbedarf in der Konsumnachfrage“, stellt der Marktexperte fest. Einschränkungen und Bedenken hinsichtlich der wirtschaftlichen Aussichten führten zu einem Anstieg der Sparquote in China, die zwischen 2020 und 2022 durchschnittlich 33 Prozent betrug, mehr als 4 Prozentpunkte höher als der Durchschnitt zwischen 2015 und 2019. Diese Mittel stünden nun für Ausgaben zur Verfügung.

Dienstleistungen und Tourismus dürften am stärksten profitieren

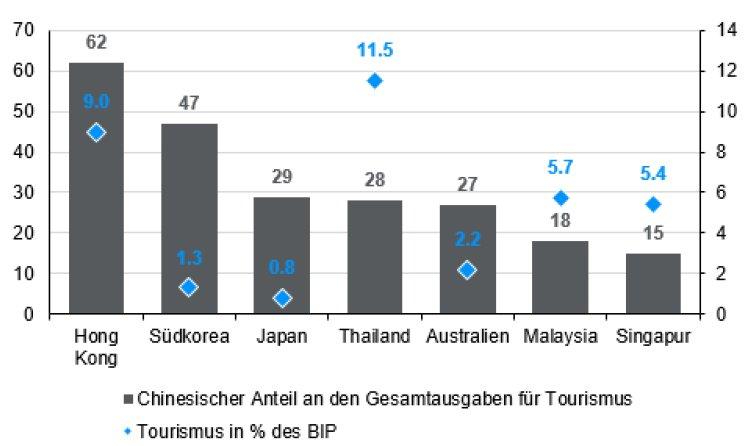

Der Aufholeffekt dürfte laut Tilmann Galler vor allem Dienstleistungen zugutekommen: Insbesondere der Tourismus sollte zu den großen Nutznießern der Öffnung gehören. Bereits vor der Pandemie im Jahr 2019 reisten mehr als 150 Millionen Chinesen ins Ausland und gaben insgesamt 255 Milliarden US-Dollar aus. Dies machte insgesamt rund 17 Prozent des weltweiten Marktes für Auslandsreisen aus. „Wenn nun die chinesischen Touristen zurückkehren, wird dies zunächst vor allem in Asien sein. Hongkong und Thailand könnten davon am stärksten profitieren – die chinesischen Touristenausgaben entsprachen im Jahr 2019 bereits 5,6 beziehungsweise 3,2 Prozent ihrer jeweiligen Wirtschaftsleistung. Seit Ende November ist die Zahl der internationalen Flüge aus China bereits wieder um mehr als 20 Prozent angestiegen“, betont Tilmann Galler.

Die Verkäufe von Konsumgütern könnten aufgrund des zunehmenden Verbrauchervertrauens ebenfalls anziehen. Daten der nationalen Steuerbehörde zeigten, dass die Chinesen im Januar die neue Freiheit für ausgiebiges Shopping genutzt haben. „Der Wachstumsimpuls durch die aufgestaute Nachfrage dürfte deshalb nicht nur die chinesische Wirtschaft, sondern die asiatischen Volkswirtschaften insgesamt beleben und damit die negativen Effekte einer abschwächenden europäischen und US-Wirtschaft mindestens zum Teil kompensieren können“, erklärt Ökonom Tilmann Galler.

Asiatische Aktien bieten eine gute Diversifikation für das Portfolio

Auch nach der jüngsten Rally beurteilt der Experte die weiteren Entwicklungen bei chinesischen und asiatischen Aktien als „konstruktiv“. Der wirtschaftliche Aufwärtstrend dürfte sich nach dem chinesischen Neujahrsfest fortsetzen, wenn auch mit einer möglichen Sektorrotation. „Sobald die Erwartungen auf eine Erholung des Konsums eingepreist sind, könnten Investorinnen und Investoren zurück in langfristige Themen wie die Green Economy und das Wachstum von fortschrittlicheren herstellenden Gewerbezweigen rotieren. Diese strategischen Sektoren werden bei der langfristigen Restrukturierung der chinesischen Wirtschaft eine wichtige Rolle spielen und von einer zunehmend entgegenkommenden politischen Umgebung profitieren“, führt Galler aus.

In Europa und den USA hingegen erscheint aus seiner Sicht ein erwartetes Gewinnwachstum von 2 Prozent für das Kalenderjahr 2023 vor dem Hintergrund einer drohenden Rezession dagegen immer noch zu hoch. In Asien sind die Erwartungen bereits kräftig gefallen. Wir stehen da eher vor der Situation, dass die Erwartungen eventuell zu niedrig sind und sich das schnelle Ende von Zero-COVID noch nicht in verbesserten Gewinnerwartungen niedergeschlagen hat. „Asiatische Aktien bieten somit eine gute Diversifikation gegen die Rezessionsrisiken in den USA und Europa“, fasst Tilmann Galler zusammen.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über mehr als 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs– und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien. 09bg231002103149

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2022 ein Vermögen von 2,45 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 712422-75

E-Mail: beatrix.vogel@jpmorgan.com

newskontor – Agentur für Kommunikation

E-Mail: jpmam@newskontor.de

![]()