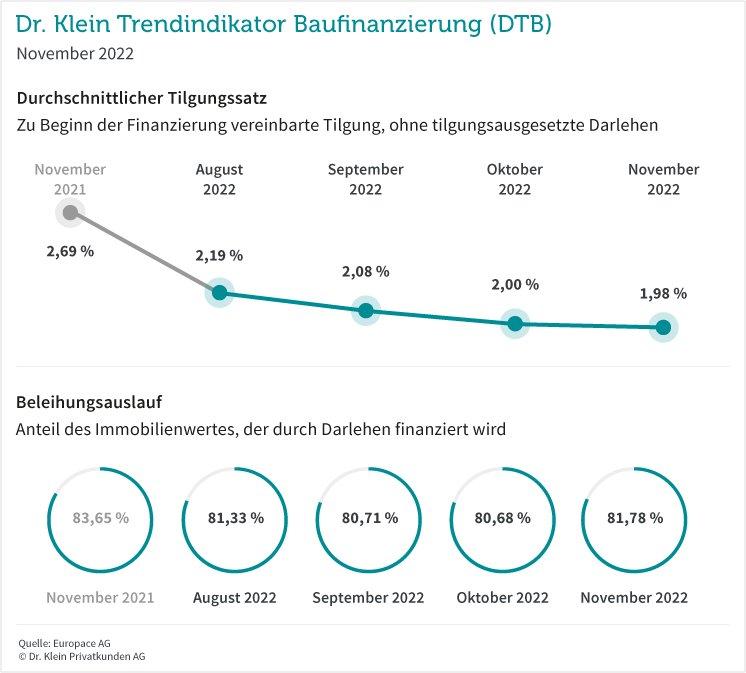

Tilgungssatz unter zwei Prozent

Erst- sowie Anschlussfinanzierungen werden im November durchschnittlich mit einem anfänglichen Tilgungssatz von 1,98 Prozent aufgenommen. Zuletzt lag dieser vor fast zehn Jahren unter der Zwei-Prozent-Marke. Darlehensnehmer wählen in Zeiten höherer Zinsen vermehrt eine niedrige Tilgung, um die monatliche Darlehensrate so gering wie möglich zu halten. Aktuell bieten viele Kreditinstitute wieder niedrigere anfängliche Tilgungssätze an und erwarten nicht mehr unbedingt eine Mindesttilgung von zwei Prozent. Kreditnehmer sollten dennoch die mögliche Tilgung sorgfältig prüfen, denn: Je niedriger diese angesetzt ist, umso länger dauert es, bis das Darlehen zurückgeführt ist.

Der Beleihungsauslauf bekommt im November wieder leichten Aufwind, aktuell beträgt er mit 81,78 Prozent rund ein Prozentpunkt mehr als im Oktober. Insgesamt ist der Wert sehr niedrig und lässt auf einen hohen Eigenkapitaleinsatz der Kreditnehmer und damit auf sichere Finanzierungen schließen. Der Beleihungsauslauf bezeichnet das Verhältnis der Darlehenshöhe zum Beleihungswert der Immobilie. Dieser ist aufgrund von Sicherheitsabschlägen der Bank nicht identisch mit dem Kaufpreis des Objektes.

Standardrate und Darlehenshöhe steigend

Die Standardrate spiegelt die Entwicklung der Zinskosten und wird für eine Beispielfinanzierung mit folgenden Eckdaten berechnet: ein Darlehen über 300.000 Euro mit zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf sowie zehn Jahren Zinsbindung. Im November steigt sie um 13 Euro auf 1.518 Euro an. Kreditnehmer zahlen damit mehr als doppelt so viel für die Baufinanzierung als noch vor zwei Jahren.

War die durchschnittliche Darlehenshöhe im Oktober mit 277.000 Euro noch rückläufig, hat sich der Trend im November umgekehrt: Immobilienkäufer und Bauherren nehmen im November wieder einen deutlich höheren Betrag auf. Mit einer durchschnittlichen Summe von 283.000 Euro realisieren sich Kreditnehmer aktuell ihren Traum vom Eigenheim. Dieser Wert liegt allerdings noch weit unter dem Vorjahresniveau: Im November letzten Jahres betrug die durchschnittliche Darlehenshöhe 312.000 Euro.

Zinsbindung rückläufig, KfW-Kredite vermehrt gefragt

Im November wollen sich Kreditnehmer nicht mehr ganz so lange wie im Vormonat auf ihren Zins festlegen: Die durchschnittliche Zinsbindung liegt bei 12 Jahren und 10 Monaten, vier Monate weniger als im Oktober. Damit setzen Immobilienkäufer immer noch auf eine langfristige Zins- und Planungssicherheit. Und verschaffen sich einen langen Zeitraum für die Tilgung des Darlehens, bevor die Anschlussfinanzierung ansteht.

Die Förderprogramme der Kreditanstalt für Wiederaufbau wurden zum Jahresende wieder mehr in Anspruch genommen als noch in den Monaten zuvor. Mit einem Wert von 4,53 Prozent ist ihr Anteil am gesamten Baufinanzierungsvolumen zwar weiterhin relativ gering, allerdings leicht höher als im gesamten bisherigen Jahr. Die Nachfrage nach Forward-Darlehen lässt aktuell weiter nach – ihr Anteil beträgt im November lediglich 3,84 Prozent.

Über den Dr. Klein Trendindikator Baufinanzierung (DTB)

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 EUR an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der EUROPACE-Plattform errechnet. EUROPACE ist der einzige unabhängige Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf etwa 35.000 Transaktionen mit einem Volumen von über 8 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 700 Beraterinnen und Beratern in deutschlandweit über 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit. Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür wird das Unternehmen immer wieder ausgezeichnet, zuletzt zum achten Mal in Folge mit dem „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

PR Managerin

Telefon: +49 (451) 1408-9668

E-Mail: presse@drklein.de

![]()