- Inflation, Inflation, Inflation: Aufgrund geldpolitischer Fehler konzentrieren sich die Zentralbanken jetzt darauf, die Inflation in den Griff zu bekommen

- Das Wachstum dürfte sich angesichts der sinkenden verfügbaren Realeinkommen verlangsamen

- Trotz „spätzyklischer“ Haltung der Märkte dürften die niedrigen Ausfallraten die Kreditmärkte stützen

Nachdem die Fed das Wort „vorübergehend“ gestrichen hat, hat sie eine 180-Grad-Wende vollzogen. Sie zeigt sich nun besorgt über die hohen Inflationsraten. In der Pressekonferenz im Anschluss an die Fed-Sitzung im März erklärte der Fed-Vorsitzende Jerome Powell: „Im Grunde möchten wir in der gesamten Wirtschaft die Nachfrage bremsen, damit sie besser zum Angebot passt“. Dies ist ein sehr deutlicher Kommentar, der darauf hindeutet, dass Powell zur Inflationsbekämpfung bereit ist, die Geldpolitik aggressiv zu straffen. Die Lieferkettenprobleme sind erkannt, jedoch scheint die Fed bereit zu sein, das Ungleichgewicht zwischen Angebot und Nachfrage über die Nachfrageseite anzugehen. Ursprünglich hatten die Märkte erwartet, dass der Russland-Ukraine-Konflikt die Anleger in den so genannten „sicheren Hafen“ der Staatsanleihen der Industrieländer treiben würde. Stattdessen scheint es eine Neubewertung dessen gegeben zu haben, was ein solcher Konflikt für die Inflation bedeutet.

Einbahnstraße … vorerst

Die Inflation dürfte zurückgehen, da die Fed entschlossen scheint, ihrem neuen Kurs zu folgen. Es ist schwer vorstellbar, dass sie in den kommenden Monaten eine weitere Kehrtwende vollzieht, ohne an Glaubwürdigkeit zu verlieren. Wie ein Linienbus kann die Fed nicht von ihrem derzeitigen Kurs abweichen, bis sie eine wichtige Kreuzung erreicht. Dies könnte der Zeitpunkt sein, an dem die Alarmglocken bezüglich der Wachstumsentwicklung ertönen. So schwierig es ist, die Zinssätze nicht anzuheben, wenn die Gesamtinflation hoch ist, so schwierig könnte es werden, sie weiter anzuheben, wenn die Wirtschaftsteilnehmer leiden. Dies zeigt sich in Daten wie sinkende Einkaufsmanagerindizes, schwächeren Einzelhandelsumsätzen und Gewinnkorrekturen nach unten. Wir rechnen im weiteren Jahresverlauf mit dieser Entwicklung, wenn die Unternehmen ihre Lagerbestände langsamer abbauen, die Inflations-„Steuer“ die Verbraucherausgaben belasten und die Gewinnmargen der Unternehmen durch höhere Inputkosten, die sie immer weniger weitergeben können, beeinträchtigt werden. Das ist jedoch Zukunftsmusik, während die Zentralbanken heute fest auf die Inflation fixiert sind. Das Wachstum muss schon überzeugend ausfallen, um einen Kurswechsel zu bewirken.

Reaktionsfähigkeit oder neue Schmerzgrenze

Die Fed hat bereits angedeutet, dass sie den Leitzins über den neutralen Zinssatz anheben will (im Dotplot vom März lag der Zinssatz im Jahr 2023 bei 2,8 % und damit über dem langfristigen Zinssatz von 2,4 %). Powell ist überzeugt, dass der Arbeitsmarkt in den USA auf Hochtouren läuft und hat die Fahne der Fed fest in einem der linken Quadranten verankert. Es war merkwürdig, dass der neutrale Zinssatz von 2,5 % auf 2,4 % gesenkt wurde, vielleicht eine Anerkennung der zunehmenden Verschuldung der Wirtschaft, die empfindlicher auf Zinserhöhungen reagiert.

Ungeachtet dessen dürften sich die finanziellen Bedingungen weiter verschärfen, da nach Powells eigenen Worten „alle Anzeichen darauf hindeuten, dass es sich um eine starke Wirtschaft handelt … und eine, die in der Lage sein wird, angesichts einer weniger akkommodierenden Geldpolitik zu florieren.“ Unter verschärften finanziellen Bedingungen verstehen wir den Schwierigkeitsgrad, die der Privatsektor bei der Beschaffung von Finanzierungsquellen hat. Eine Verschärfung der finanziellen Bedingungen kann sich in größeren Credit-Spreads oder höheren Realrenditen (teurer bei der Aufnahme von Fremdkapital), schwächeren Aktienkursen (teurer bei der Beschaffung von Beteiligungskapital) oder höheren Hypothekenzinsen (teurer bei der Finanzierung von Immobilienkäufen) äußern.

Don’t fight the Fed

Nach Bekanntgabe ihrer Straffungsabsichten ist die Wahrscheinlichkeit einer inversen Renditekurve (bei der Schulden mit kürzerer Laufzeit mehr Rendite abwerfen als Schulden mit längerer Laufzeit) erheblich gestiegen. Tatsächlich kam es Ende März/Anfang April zu einer Umkehrung der Renditen der weit verbreiteten 2- und 10-jährigen US-Staatsanleihen. Wenn die Differenz negativ wird, kündigt dies historisch gesehen eine Rezession an, auch wenn es ein paar verfrühte Fehlsignale gab. Sie hat sich jedoch vor jeder Rezession nach dem Zweiten Weltkrieg invertiert.

Es gibt jedoch Gründe für die Annahme, dass ihre Wirksamkeit in Zeiten einer nicht so konventionellen Geldpolitik weniger ausgeprägt sein könnte. Das längere Ende der Renditekurve wurde wahrscheinlich verzerrt, um ein Absinken der Laufzeitprämie zu bewirken. Die Anleiherendite mit längeren Laufzeiten setzt sich aus zwei Teilen zusammen: den erwarteten durchschnittlichen Kurzfristzinsen während der Laufzeit und einer Laufzeitprämie. Diese Laufzeitprämie ist im Wesentlichen die zusätzliche Rendite, die ein Anleger dafür erhält, dass er sein Geld für einen längeren Zeitraum fest anlegt.

Die Bank of America wies darauf hin, dass die 10-jährige Laufzeitprämie in der Nachkriegszeit im Durchschnitt etwa 1,5 Prozent (oder 150 Basispunkte) betrug. In der Vergangenheit bedurfte es also einer sehr straffen Fed und großer Rezessionsängste, um eine Umkehrung der Renditekurve auszulösen. Konkret musste der Markt davon ausgehen, dass der künftige Leitzins im Durchschnitt 150 Basispunkte unter dem aktuellen Leitzins liegen würde, um eine Umkehr zu bewirken. Die Fed senkt den Zinssatz nur in einer Rezession so deutlich. Kein Wunder, dass die Umkehrung ein guter Prädiktor für Rezessionen war.1

Die Laufzeitprämie ist zum Teil deshalb zurückgegangen, weil die Asset-Käufe der Zentralbank (QE) die langfristigen Renditen gedrückt haben, sowie relativ niedrige Zinssätze und Anleiherenditen außerhalb der USA Käufer aus dem Ausland zum Kauf von US-Anleihen veranlasst haben. Dadurch sind die Renditen erneut gesunken. Umfangreiche Käufe von Pensionsfonds und die durch den Russland-Ukraine-Konflikt ausgelöste Flucht in Qualität haben ebenfalls dazu beigetragen.2

Eine inverse Renditekurve stellt heutzutage wahrscheinlich weniger ein Omen dar als früher. Das ist besonders wichtig für die Kreditwirtschaft, die ja aufgrund ihrer Sensitivität gegenüber den Rahmenbedingungen für Unternehmen ein besonderes Interesse an solchen Wirtschaftsindikatoren hat.

Eine Besonderheit der derzeitigen Zinsstraffung ist, dass sich die Credit-Spreads in den letzten Monaten bereits erheblich ausgeweitet haben. Das ist ungewöhnlich in einer so frühen Phase der Zinsstraffung (normalerweise gehen steigende Zinsen mit einer starken Wirtschaft und damit günstigen Bedingungen für Kredite einher).

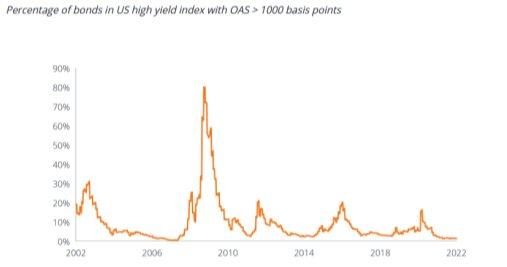

Die Kreditmärkte scheinen das Potenzial einer Wachstumsverlangsamung zu erkennen. Die Fundamentaldaten der Unternehmen sind jedoch nach wie vor solide, mit einem starken Cashflow und einem Verschuldungsgrad (Verschuldung im Verhältnis zum Gewinn), der deutlich unter dem Höchststand liegt. Sind wir also kurz davor, eine Rezession einzupreisen? Die Bank of America weist darauf hin, dass die Einpreisung einer Rezession bei Krediten in vier Phasen erfolgt. Zunächst steigen die Absicherungskosten. Dies zeigt sich an den steigenden Kosten für Credit Default Swaps. Zweitens: Der Primärmarkt kommt zum Stillstand. In den letzten sechs Wochen gab es keine Primäremissionen von CCC-Anleihen in den USA. Bislang wurde dies als positives technisches Zeichen gewertet (ein geringes Angebot wirkt sich positiv auf die Anleihekurse aus), doch wenn es so weitergeht, könnte dies darauf hindeuten, dass die Unternehmen zurückhaltend sind oder Schwierigkeiten haben, Kapital zu attraktiven Konditionen aufzunehmen. Drittens: Die Spreizung nimmt zu. Dies war in geringem Maße der Fall, aber nicht sehr ausgeprägt (die Anleihekurse bewegen sich in der Regel auseinander, wenn Anleger mit dem Verkauf physischer Anleihen beginnen, um das Risiko zu verringern, anstatt sich abzusichern), und zwar nicht in der Größenordnung, die man im Vorfeld einer Rezession erwarten würde. Viertens: Die Schieflage nimmt zu. Wie die Grafik zeigt, scheinen wir in diesem Punkt weit von einer Schieflage entfernt zu sein. Angesichts der robusten Fundamentaldaten dürften die Ausfallquoten niedrig bleiben.

Weit von einer Schieflage entfernt

Insgesamt sind wir der Meinung, dass sich Anleger auf einen Wachstumsschock einstellen sollten, da der Druck der strafferen Geldpolitik und der Inflations-„Steuer“ die Wirtschaftstätigkeit dämpfen wird. Angesichts ihrer Entschlossenheit, die Geldpolitik noch restriktiver zu gestalten, werden die Zentralbanker in nächster Zeit kaum von ihrem Straffungskurs abrücken können. Wir bezweifeln, dass die von den Marktpreisen suggerierten Endkurse erreicht werden, aber ein Wendepunkt steht bevor, und höhere Volatilität und zunehmender Stress scheinen von Dauer zu sein.

Fußnoten

1 Bank of America, US Economic Weekly, 18. Februar 2022.

2 Morgan Stanley, ‘Living with yield curve inversion’, 17. März 2022.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

Herausgegeben von Janus Henderson Investors. Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Henderson Investors International Limited (Reg.-Nr. 3594615), Janus Henderson Investors UK Limited (Reg.-Nr. 906355), Janus Henderson Fund Management UK Limited (Reg.-Nr. 2678531), Henderson Equity Partners Limited (Reg.-Nr. 2606646), (jeweils registriert in England und Wales unter der Anschrift 201 Bishopsgate, London EC2M 3AE und reguliert durch die Financial Conduct Authority) sowie Henderson Management S.A. (Reg.Nr. B22848 unter der Anschrift 2 Rue de Bitbourg, L-1273, Luxemburg und reguliert durch die Commission de Surveillance du Secteur Financier) zur Verfügung gestellt werden. Henderson Secretarial Services Limited (gegründet und registriert in England und Wales, Reg. No. 1471624, eingetragener Sitz 201 Bishopsgate, London EC2M 3AE) ist der Name, unter dem Sekretariatsdienste für Unternehmen erbracht werden. Alle diese Unternehmen sind hundertprozentige Tochtergesellschaften der Janus Henderson Group plc. (eingetragen und registriert in Jersey, Reg. No. 101484, mit eingetragenem Sitz in 13 Castle Street, St Helier, Jersey, JE1 1ES).

[Janus Henderson, Janus, Henderson, Intech, VelocityShares, Knowledge Shared, Knowledge. Shared und Knowledge Labs] sind Marken der Janus Henderson Group plc oder einer ihrer Tochterunternehmen. © Janus Henderson Group plc.

Janus Henderson Group (JHG) ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, quantitative Aktien-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 31. Dezember 2021 ein Anlagevermögen von etwa 432 Milliarden US-Dollar (etwas mehr als 380 Milliarden Euro) und hat über 2.000 Mitarbeiter sowie Büros in 25 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-11

E-Mail: mustinova@dolphinvest.eu

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

![]()