„Nach der ersten Welle des Covid-19-Ausbruchs in China und Ostasien und der zweiten in Westeuropa und Nordamerika scheint sich nun eine dritte Welle in einigen Schwellen- und Frontier-Märkten zu bilden. Diese Länder könnten von den Erfahrungen und den besten Methoden zur Bekämpfung von den früher von der Pandemie betroffenen Ländern profitieren. Die meisten haben jedoch keine gut ausgestatteten Gesundheitssysteme und verfügen nicht über die Ressourcen, um mit einem Gesundheitsnotstand umzugehen. Covid-19 wird erhebliche negative Auswirkungen auf die wirtschaftlichen Aussichten für die Schwellenländer haben und meist zu Rezessionen führen – natürlich abhängig von Dauer und Dynamik der Infektionskurven.

Internationale Institutionen, wie der Internationale Währungsfonds und die Weltbank, unterstützen die Schwellenländer bereits. Aktuell geht es meist darum, Kreditvergabekapazitäten zu erhöhen. Der IWF ist dabei, seine Instrumente zu überarbeiten, um seine Ressourcen zu erhöhen. Wichtig bei der Beurteilung eines möglichen Schuldenerlasses ist dabei die Rolle Chinas. China hat sich zu einem wichtigen Gläubiger für kleine, rohstoffreiche Volkswirtschaften auf der ganzen Welt entwickelt.

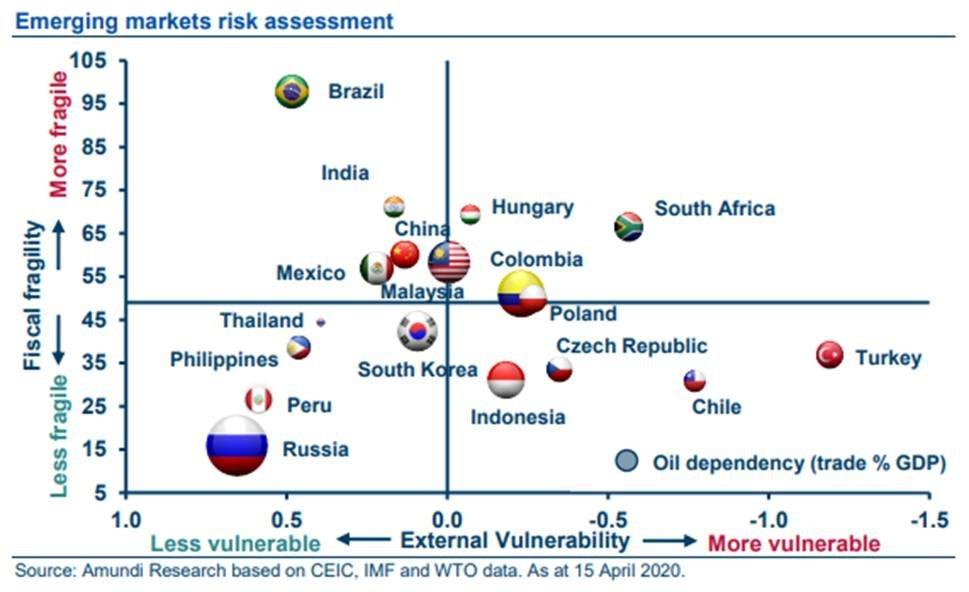

Um die Risiken der Schwellenländer einzuschätzen, müssen wir ihre fiskalische Fragilität und ihre externe Verwundbarkeit bewerten. Wir haben ein Stressranking (Grafik) erstellt, in dem wir Länder wie Südafrika, Kolumbien, Ungarn oder Malaysia als angreifbarer als andere einstufen. Hinzu kommt, dass sich das Coronavirus auf die Ölnachfrage auswirkt. Deshalb trifft es gerade die Ölproduzenten und ölexportierenden Schwellenländer hart. Die derzeitige Situation könnte dagegen jedoch Netto-Ölimportländer wie Indien, die Türkei oder sogar China begünstigen.

Generell haben auch die Regierungen und Zentralbanken vieler Schwellenländer starke politische Signale gesandt und Lockerungen durchgesetzt. Die Kennzahlen für 2020 verschlechtern sich aufgrund der fiskalischen Maßnahmen und der rezessiven Entwicklung. Schwierig für Schwellenländer ist dabei, dass ein starker US-Dollar oder eine schwache Landeswährung die eigene Verwundbarkeit weltweit verstärken könnten.

Die relativ geringe US-Dollar-Verschuldung der großen Schwellenländer wiederum und der fehlende Inflationsdruck sollten es den Zentralbanken ermöglichen, mit der Abwertung ihrer Währungen gut zurecht zu kommen. Wir erwarten in Zukunft noch mehr geldpolitische Lockerungen auf breiter Front.

Die Anlagemärkte erholen sich bereits wieder

Die Stimmung in den Schwellenländern hat sich bereits verbessert, sowohl hinsichtlich der Bewertungen als auch der Fondszuflüsse. Die Schlüsselfaktoren für die zukünftige Entwicklung werden wohl sein: Wie lange bleiben die Lockdown-Maßnahmen in Kraft? Und wie hoch ist das Risiko einer zweiten Viruswelle, sobald die Maßnahmen schrittweise aufgehoben werden? Wir sind nach wie vor vorsichtig, was im Markt an schlechten Nachrichten – wie Gewinneinbrüche oder Umschuldungen – bereits eingepreist wird und welche Segmente sich in Zeiten des Abschwungs widerstandsfähig zeigen oder sich danach schnell wieder erholen.

Interessant könnten insbesondere Hochzinsanleihen von Schwellenländern sein, bei denen sich die Spreads bereits auf das Niveau der globalen Finanzkrise ausgeweitet haben, wie in Bahrain und Indonesien. Auch könnten „Quasi-Staatsanleihen“ in Lateinamerika attraktive Risiko-/Ertragschancen bringen, wie in Brasilien, Mexiko und Peru. Bei Anleihen in Lokalwährungen bevorzugen wir russische Assets. In Mexiko und Südafrika stufen wir die Verzinsung, nicht die Währungspositionen, als attraktiv ein.

Bei Aktien sind wir relativ defensiv: Wir bevorzugen Länder mit fiskalischen Puffern wie China und mit einem starken Heimatmarkt. Dagegen sind Export-, Rohstoff- und Tourismussektoren eher problematisch. Wir glauben, dass die Auswirkungen von Covid-19 in den Ländern schwächer sein wird, die hinsichtlich ihrer Binnennachfrage nahezu autonom und weniger abhängig von globalen Lieferketten und dem globalen Handel sind. Zwar wird auch die Binnennachfrage durch die Lockdowns negativ beeinflusst. Aber sie kann sich schneller wieder erholen, sobald sich die Situation normalisiert.

Regionalisierung nach der Coronakrise

Längerfristig sehen wir Covid-19 als eine treibende Kraft, die die bereits vor der Krise eingetretene Tendenz zur De-Globalisierung und damit die Regionalisierung stärken wird. Dies wird zu einer Konzentration auf neue Investmentmöglichkeiten innerhalb "spezifischer Regionen" führen, die über die traditionelle geographische Perspektive hinausgehen. Die neue Seidenstraße ist ein wichtiges Beispiel für dieses Konzept, das auf dem steigenden Einfluss Chinas in der geopolitischen Landschaft und über Asien hinaus beruht.“

Die aktuellen Investment Talks zum Thema finden Sie im Amundi Research Center.

Rechtliche Hinweise: Sofern nicht anders angegeben, stammen alle Informationen in diesem Dokument von Amundi Asset Management und sind aktuell mit Stand 20.04.2020. Die in diesem Dokument vertretenen Einschätzungen der Entwicklung von Wirtschaft und Märkten sind die gegenwärtige Meinung von Amundi Asset Management. Diese Einschätzungen können sich jederzeit aufgrund von Marktentwicklungen oder anderer Faktoren ändern. Es ist nicht gewährleistet, dass sich Länder, Märkte oder Sektoren so entwickeln wie erwartet. Diese Einschätzungen sind nicht als Anlageberatung, Empfehlungen für bestimmte Wertpapiere oder Indikation zum Handel im Auftrag bestimmter Produkte von Amundi Asset Management zu sehen. Es besteht keine Garantie, dass die erörterten Prognosen tatsächlich eintreten oder dass sich diese Entwicklungen fortsetzen.

Amundi Deutschland GmbH

Arnulfstraße 124 – 126

80636 München

Telefon: +49 (89) 992260

Telefax: +49 (800) 777-1928

http://www.amundi.de

Telefon: +49 (89) 992262-374

E-Mail: anette.baum@amundi.com

![]()